[克而瑞]2022年中国城市房地产市场投资前景研究

??2022年,CRIC研究中心在历年的研究基础之上,继续将研究对象覆盖全国285[1]个地级以上市,并且新增GDP增长、七普后人口发展等指标,将最新城市数据进一步更新到2021年,同时更完善了分析方法,综合运用因子分析、相关性分析、回归分析、Ahp层次分析、德尔菲法等多种数学工具,对房地产市场前景进行定量化研究,对不同城市能级的前景来源予以剖析,并对前景较优城市的指标特征进行归纳总结。全文主要结论有以下五点:

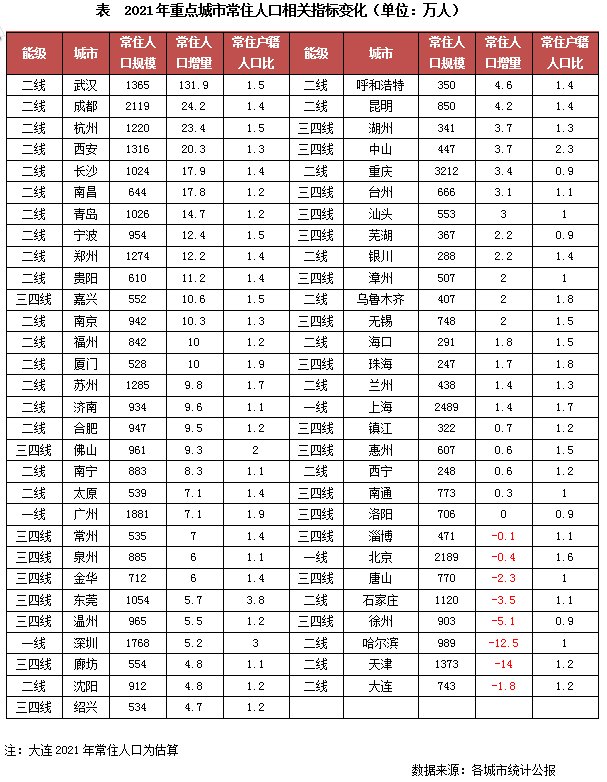

??联系2021年最新常住人口动向来看,可以看到在已公布常住人口的东三省二线城市中,仅沈阳常住人口较2020年增加了4.8万人,大连、哈尔滨常住人口均出现收缩,其中哈尔滨更是跌破了千万人口大关。在中国出生人口集聚下滑的大背景下,人口老龄化突出、经济竞争力下降的东北,面临的常住人口收缩挑战也将更为严峻。

??在三四线拿地金额分布的变化上,房企对不同区域的偏好程度出现了较大差异,投资结构也发生明显改变:自2018年以来,房企在长三角的投资占比持续增加,2021年长三角区域的占比达到62%,较2020年增加9个百分点,较2018年更是大幅提升15个百分点。

??05

??凭借着国内独一的经济和人口首位度叠加优势,北京和上海即便在严峻的疫情冲击下,其庞大的外来人口和大量的高收入岗位,仍然为这些城市提供了坚实的需求侧支撑,联系2022年最新地市走向来看,可以看到京沪土地市场热度依旧高居不下,上海22年首轮土拍中有高达三成地块触顶成交,北京第二轮土拍中达到最高限价的地块也接近三成。再加之近年来一线城市人才政策有所放松,如上海在2022年进一步放宽了应届毕业生的落户标准,在高素质外来人口持续涌入的推动下,京沪房地产市场发展前景依旧难以撼动。广州和深圳则各有短板,其中广州市内各区域发展分化显著,反映在房地产市场方面,最典型的即是地市的冷热分化显著,市中心区域土拍高热、远郊流拍成为常态;深圳则是城镇建设用地不足,大大制约了城市承载能力的进一步上升。

??04

??02

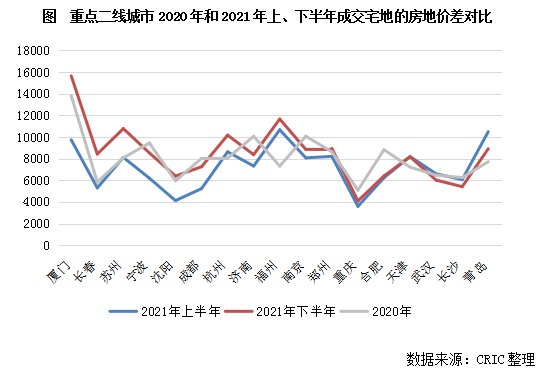

??从近两年重点城市成交地价变化来看,2020年,受资金环境宽松影响,地价逐步走高,如成都、武汉等城市均诞生了新的单价地王。进入2021年,随着资金环境逐渐收紧、调控政策加码等因素影响,上半年地价虽仍旧上涨但涨幅明显回落,下半年则在行业环境发生显著改变的影响下地市遇冷,多数城市二三轮集中供地热度明显走低,地价也出现了下调。

??[1]2019年1月,莱芜并入济南

??需求:流动人口持续向长三角、大湾区集聚,大连、哈尔滨人口均现负增长

(节选)

??榜单解读

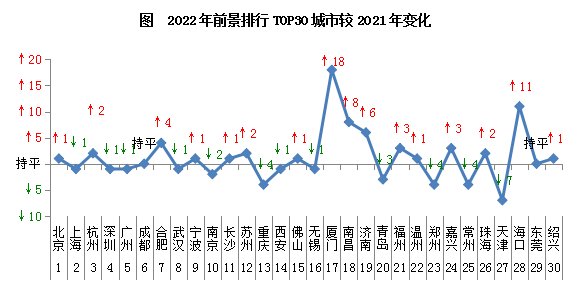

??前景排行前10的城市名单中,长三角城市数量进一步增加至5个,占据半数席位。合肥因行业波动下相对稳健的经济发展和房地产市场表现,排名上升四个位次升至第7,而重庆受2021年市场上下半年冷热显著分化、土地市场持续低迷等因素影响,排名跌出前十。至此,长三角所有直辖市、省会和副省级城市全部跻身前十。

??二线城市平均排名相比上年保持不变,但城市内位次变化明显。其中最值得关注的是杭州,排名较上升2个位次跻身前三。活跃的新兴经济发展、高水准城建和政务水平、较一线城市更低的落户门槛,使得杭州在近年的人才发展中占尽优势。而市区大部分优质板块长期的一二手房价倒挂,以及地方政府对于地价和房价的精细把控,使得杭州土地市场的投资机会也一直是行业的关注焦点。与之相对的,东三省二线城市排名均较去年出现回落,其中哈尔滨名次更是下降10位。受疫情和人口流出等因素叠加影响,东三省住房需求亦持续回落,哈尔滨常住人口在2021年跌破1000万,对周边城市的人口吸纳速度已经比不上自身人口向南方发达城市的流出速度。

??与之相对应的是,中西部单核城市人口仍在迅速增长,除武汉2021年因疫情因素出现人口大幅增长、一年内人口增加超130万之外,成都、西安、长沙、南昌等城市常住人口均出现较快增长。联系2022年上半年市场走向来看,可以看到成都、西安也走出了相对独立的市场行情,二季度末市场表现明显好于其他城市。